住宅ローンの金利は今後どうなる?専門家が徹底解説!

住宅ローンを組む際に払わなければいけない金利は、固定金利と変動金利、固定金利選択型の3種類。最近固定金利がじわりと上昇していると話題になっていますが、住宅ローンの金利は今後どうなるのでしょうか。

今回は、住宅ローン比較サービス「モゲチェック」を運営する株式会社MFSの塩澤さんにインタビュー!固定金利と変動金利の違いをはじめ、今後の住宅ローン金利はどうなるのか、また金利上昇下での金利の決め方などをプロの目線から語っていただきました。

お話を伺った方

株式会社MFS

取締役COO 塩澤 崇(しおざわ たかし)さん

【経歴】

2006年 東京大学大学院情報理工学系研究科修了

2006年 モルガン・スタンレー証券株式会社にて住宅ローン証券化ビジネスに参画。モーゲージバンクの設立やマーケティング戦略立案、当局対応を担当。

2009年 ボストン・コンサルティング・グループ入社。メガバンク・証券・生保の国内営業戦略・アジア進出ロードマップ等の経営コンサルティングに従事

2015年9月よりMFS取締役COO

住宅ローンの金利は3種類!

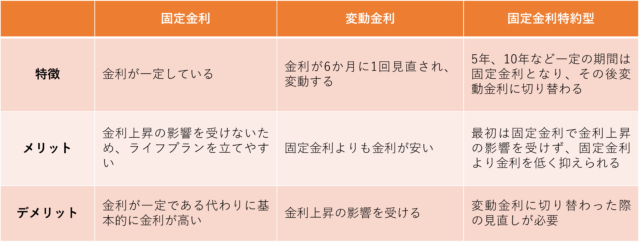

住宅ローンの金利は、固定金利・変動金利・固定金利特約型の3種類。住宅ローンを借りる際はそれぞれの特徴を理解しながら今後の金利動向を見直し、適用金利を決めることが大切です。それぞれの特徴を見ていきましょう。

固定金利とは

ー固定金利とはどのような金利ですか?

固定金利とは、住宅ローンを借りた当初の金利が一定期間固定されるものです。そのため、金利上昇の影響を受けないことが特徴です。

ー固定金利のメリット・デメリットは何ですか?

メリットは、金利上昇の影響を受けないためライフプランが見通せることです。今後金利が上昇した際も、その影響を受けることはありません。対してデメリットは、変動金利よりも金利が高いことでしょう。

変動金利とは

ー変動金利とはどのような金利ですか?

変動金利とは、その時々の金融情勢に応じて金利が変動するものです。今後金利が上昇した際は、変動金利も自動的に上昇します。金利自体は6か月に1度、見直されることが特徴です。

ー変動金利のメリット・デメリットは何ですか?

メリットは、固定金利より金利が低いことです。またデメリットは、金利上昇のリスクを負うためライフプランが見通しにくいことになります。金利の動きが今後どうなるかは予測がつきにくいのですが、もし金利が下がったケースであれば得をします。しかし、今後金利が上昇してしまうと、返済する金利も上がり損をする可能性もあるのです。

固定金利×変動金利?固定金利特約型とは

ー固定金利特約とはどのような金利ですか?

最初の5、10年が固定金利期間となり、その後変動金利に切り替わる金利のことです。

ー固定金利特約型のメリット・デメリットは何ですか?

メリットは、固定金利期間の金利は全期間固定金利と比べて低い金利で借りられることです。デメリットは、固定金利期間が終わった後の変動金利の金利が高めに設定されていることもあり、見直しが必要なことです。

▼固定金利・変動金利・固定金利特約型の3種類をまとめた図表

固定金利と変動金利で金額の差はどれくらい?

固定金利と変動金利、どちらにもメリット・デメリットがあります。住宅ローンの金利を選ぶ際は、家庭の状況や今後金利がどうなるか見通しなども鑑みて金利を選択することが大切です。

一般に、固定金利のほうが変動金利よりも金利が高いといわれています。では、両者の金利では具体的にどれくらい差が出るのでしょうか。

約1%の差がある

ー住宅ローンの固定金利と変動金利は、どのくらい金利の差が出るのでしょうか?

現在、固定金利は1.5%・変動金利は0.5%の金利と言われています。つまり固定金利と変動金利の間には、1%の差があるということです。

ー1%とは金額に表すとどのくらいですか?

元本3千万円の住宅ローンの場合、35年間の総返済額では約500万円の差になります。この500万円は、要は保険料のようなもの。今後金利が上昇した際のリスクを背負わない代わりに、固定金利のほうが500万円多く支払うということです。

固定金利はこんな方におすすめ!

ー固定金利はどのような方におすすめですか?

金利が今後どうなるかわからず不安な方や金利上昇リスクが怖い方は、固定金利を選ばれたほうが無難でしょう。また奨学金やカードローン返済など大きな支出があり家計に余裕が無い方も、金利が今後どうなるか?というリスクを負わない固定金利にしておくのがおすすめ。最後に、自営業や法人役員など銀行審査に通りづらい方は変動金利を借りることが難しいため、住宅金融支援機構が提供するフラット35という固定金利商品が主な選択肢となると思います。

変動金利はこんな方におすすめ!

ー変動金利はどのような方におすすめですか?

一般の会社員や公務員の方など、収入がある程度安定している方は変動金利がおすすめです。金利が今後どうなるか見通しが立たなくても、ある程度対応可能な方におすすめです。

住宅ローンの審査基準とは

住宅ローンを借りるには、まずは銀行の審査に通る必要があります。住宅ローンの審査基準とはどのようなものなのでしょうか。

住宅ローンの審査基準

ー住宅ローンの審査基準を教えてください

住宅ローンの支払いが収入の何%を占めているかという、返済比率によって決まります。一般的には30〜40%までとなっており、それ以下であれば住宅ローンを組むことができます。

住宅ローンの審査金利とは

ー審査金利とは何ですか?

実際に審査で返済比率を計算する際に用いられる金利のことで、3〜3.5%とされています。

変動金利は金利上昇リスクがあり、0.5%の金利で返済がぎりぎりの人を審査に通すわけにはいかないため、このような高めの値が設定されています。ですので、変動金利の審査に通った人は金利が3〜3.5%に上がったとしても家計が回ると銀行から判断されているとも言えます。

住宅ローンの変動金利が引き上げられる条件とは

では、実際に住宅ローンの変動金利が引き上げられる条件とは何なのでしょうか。変動金利の仕組みと共にご紹介します。

住宅ローンの変動金利の仕組み

ーまず、変動金利の仕組みを教えてください。

※出典「モゲチェック調べ」

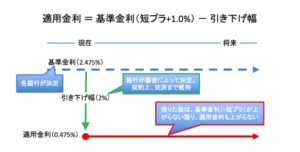

住宅ローンの変動金利で実際に適用される金利は、基準金利ー引き下げ幅で決まります。

基準金利は「短期プライムレート」という、優良企業に貸し出す短期貸し出しの金利に1.0%を足した値で設定されています。この短期プライムレートは30年間大きな動きがないため、基準金利はずっと一定の金利を保っています。つまり、適用される金利を決めているのは基準金利ではなく、実質的には引き下げ幅ということになります。

変動金利が上昇する条件は2つ

ー変動金利が上昇する条件は何ですか?

先ほど住宅ローンの変動金利は短期金利と関係しているとお話ししましたが、この短期金利を決めているのが日本銀行です。不景気である現在、日本銀行は景気の底上げのため、金融緩和策という対策をとっています。この金融緩和策が解除される時に短期金利が変動し、それに伴い住宅ローンの変動金利も動きます。

ーでは、金融緩和策が解除される条件とは何ですか?

1点目に、インフレが2%になること。2点目に、日本人の賃金が上がることです。

日銀は「安定的な2%のインフレ達成」を金融緩和解除の条件としています。物の値段だけが上がっても賃金が上がらなければ、物価は継続して上昇することはありません。よって、この2つの条件をどちらも満たしていることが重要になります。

物価上昇が続く現在もインフレ状態?

ー現在、ガソリンや食料品などの値上げが進んでいますが今もインフレの状態ですか?

今回の物価上昇は、供給不安からくる一時的なものと言われています。日本は基本的にエネルギーを外国から仕入れているため、輸入物の値段が上がるとそれに伴って国内でも価格上昇の影響を受けるのです。

また、日本人の給与も過去30年間上がっていません。そのため、日本銀行はまだ金融緩和を解除しないと思われます。

住宅ローンの変動金利が上昇する2つのプロセス

日本銀行が金融緩和を解除したとしても、すぐに変動金利が上昇するわけではありません。変動金利が上昇するには2つのプロセスがあるため、タイムラグが出てくるのです。それでは、いったいどのように変動金利が上昇するのでしょうか。

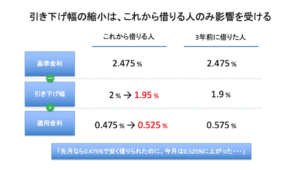

①引き下げ幅を縮小する

ー住宅ローンの変動金利が上昇する1つ目のプロセスを教えてください。

日本銀行が金融緩和を解除すると、各銀行はまず新規に貸し出すユーザーの引き下げ幅を縮小します。既に借りている人は何も影響は受けません。

ーなぜ、住宅ローンを借りている人は対象にならないのですか?

すでに住宅ローンを借りている人の引き下げ幅は、住宅ローンを返済し終えるまで変わらない契約であるためです。

※出典「モゲチェック調べ」

②基準金利を上げる

ーでは、2つ目のプロセスを教えてください。

引き下げ幅を縮小しきったら、次に基準金利が上昇します。この時点で、これから住宅ローンを借りる人に加えて今借りている人も、金利上昇の影響を受けることになるのです。

※出典「モゲチェック調べ」

住宅ローンの変動金利は今後どうなる?

このように2つのプロセスを経て金利は上昇するため、すぐに住宅ローンの金利が上がることはありません。では、変動金利が上昇するのはいつ頃になるのでしょうか。

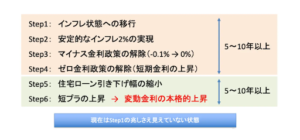

変動金利が上昇するのは10年後と予想

ーでは、実際に住宅ローンの変動金利が上昇するのはいつ頃だと思われますか?

難しいのですが、全員が対象になる基準金利の上昇は10年以上先だと予測しています。日本銀行が金融緩和を解除しない限り短期金利が変動することはなく、また解除されたとしても、実際に変動金利が上昇するまでには2つのプロセスを踏む必要があり、そこでタイムラグが発生するからです。

※出典「モゲチェック調べ」

住宅ローンは今後どうなる?対策をお聞きしました

住宅ローンの変動金利がすぐに上昇するわけでないということが分かりました。しかし、住宅ローンの変動金利が今後どうなるか?という不安はぬぐえないという方も多いでしょう。

これから住宅ローンを借りる人、や現在住宅ローンを借りている人ができる、金利の負担を減らす対策とは何なのでしょうか。

まずは住宅ローンの変動金利を選択する

ー固定金利と変動金利、どちらを選ぶのが良いのでしょうか?

住宅ローンを借りる際、まずは変動金利を検討してみるのが良いでしょう。住宅ローンの元利均等払いにおいて、変動金利のほうが早く元本を減らすことができるためです。

ー元利均等払いとは何ですか?

元利均等払いとは、毎月の支払いが一定になる返済方式のことです。特徴として、最初は利息を返済する割合が高く、返済が進んでくると元本返済の割合が高くなります。

例えば住宅ローンの支払いが35年かかり、金利が数百万円あった場合、金利の半分は最初の10年で支払います。よって、最初の10年は金利が低ければ低いほどその分元本の返済に充てることができるのです。

ーなるほど。住宅ローンを借りて最初の10年は、金利が低いものを選んだ方が良いのですね。

そうですね。変動金利の引き上げが10年以上先と考えるならば、今は最初の10年に負担がかかりにくい変動金利を選択し、元本を減らすほうが得策だと言えるでしょう。

ポイントは0.7%!借りている住宅ローン金利を見直してみよう

ーそのほか今住宅ローンを借りている方におすすめの対策はありますか?

住宅ローンの固定金利特約型を借りている方は、変動金利に切り替わったら金利の見直しをしましょう。固定金利特約は、最初の10年などの一定期間は金利が安く設定されていますが、変動金利に切り替わると金利は一気に上昇することが多いのです。

ー借り換えの見分け方はありますか?

もし今0.7%以上の金利を払っている方は、借り換えで安くなる可能性があります。借り換えでいくらまで下げられるかは、モゲチェックなどネットでシミュレーションが可能ですので、まず自分の借り換えメリット額を確認してみるのが良いでしょう。

まとめ

この記事では、固定金利と変動金利の特徴や、金利上昇の条件などをご紹介しました。変動金利上昇のプロセスや金利見直しの基準など、プロならではの情報が詰まっていましたね。一生払っていく住宅ローン、自分に合っている金利と金融情勢を把握しながら金利タイプを選び、適切な資金計画を立てていきましょう!

| 会社名 | 株式会社MFS |

| 代表取締役社長 | 代表取締役CEO 中山田 明 |

| 所在地 | 東京都千代田区大手町1-6-1 大手町ビル2階 FINOLAB |

| 電話番号 | 03-5989-0575 |

| 設立 | 2009年07月 |

| 事業内容 |

オンライン住宅ローンサービス「モゲチェック」 オンライン不動産投資サービス「インベース」 |

| 公式サイト | https://mogecheck.jp/ |