住宅や購入資金を受け取った際にかかる贈与税とは?非課税で贈与できる方法を解説

住宅を建てる際、両親などから援助してもらうといったケースも珍しくありません。しかし、住宅や購入資金を受け取った場合、贈与税がかかります。住宅購入資金だと、金額や贈与の方法によって非課税になるため、どうすべきなのか知りたいと考える方もいるでしょう。

そこで今回は、贈与税の概要や住宅新築・購入のための費用を非課税で贈与する方法について解説していきます。

相互リンク:住宅取得資金贈与、2024年以降はどうなる?制度についても解説! – リブタイムズ|戸建てを考える方のためのフリーマガジン(libtimes.jp)

そもそも贈与税とは?

贈与税は、普段の生活の中で支払う機会が少ないためあまり馴染みがありません。そのため、まずは贈与税の基本から解説していきます。

生前贈与があった際に受贈者が支払う税金

贈与税は、生前贈与があった場合に受贈者が支払う税金です。個人から受け取った財産にかかる税金なので、会社などの法人から受け取った場合はかかりません。ただし法人などから受け取った場合は、所得税と住民税がかかります。

贈与で多くみられるのは、親族間で行われるものです。親から子どもに対して贈られた場合でも贈与税はかかります。

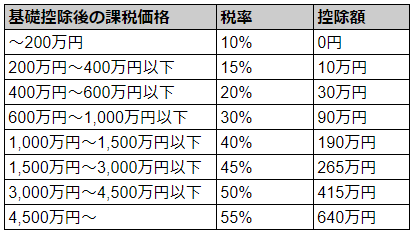

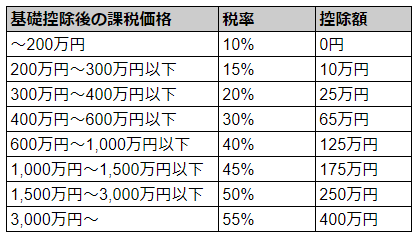

税率は、直系尊属(父母・祖父母など)からの贈与に適用される「特例税率」と、直系尊属以外からの贈与に適用される「一般税率」の2種類です。それぞれの税率は以下のとおりです。

【特例税率】

【一般税率】

現金から不動産まで幅広い財産が課税対象

贈与税の対象になる財産は、現金だけではありません。預金や株などの金融商品、土地や建物などの不動産、保険金、ゴルフの会員権、車など幅広い財産が対象になります。

また、みなし贈与財産と呼ばれるものもあり、これも贈与税の対象になるので把握しておく必要があります。みなし贈与財産に含まれるものは、債務の免除や親族間の金銭賃借、財産分与、贈与税の肩代わりなどです。

ただし、日常生活にかかる費用や教育費、結婚式の費用、出産費用、香典、お祝い金などは贈与税がかかりません。家族はお互いに扶養する義務があるためです。香典やお祝い金は、常識の範囲内であれば対象になりません。

年間110万円以上の贈与で贈与税がかかる

贈与税がかかるのは、110万円以上の贈与を行った場合です。申告方法の1つである暦年課税は、受贈者ごとに年間110万円までが非課税となり、110万円以内なら申告も不要です。

たとえば、父と母から毎年50万円ずつ贈与された場合、年間100万円なので税金はかかりません。一方、毎年父から80万円、母から50万円が贈与されていた場合は年間130万円になり、110万円が控除されるため、残りの20万円分に税金がかかります。

ただし、毎年一定金額を一定の時期に受け取ると、定期贈与とみなされる可能性もあるので注意が必要です。定期贈与だと110万円以下でも税金が課せられます。

住宅新築・購入のための費用を非課税で贈与する方法

住宅を新築したり、購入したりするための費用を親や親族から支援してもらう場合もあります。そのようなときに非課税で贈与する方法があるのか知りたい方もいるでしょう。続いては、その方法について解説していきます。

年間110万円以内でコツコツ資金を贈与する

非課税にするためには、年間110万円以内でコツコツと資金を贈与すれば問題ありません。暦年贈与は贈与者と受贈者の制約はなく、1年間に受け取った財産の合計が110万円以下だと非課税になります。

そのため、住宅を建てたり購入したりする費用をコツコツと贈与しておけば非課税となります。ただし、その分時間がかかってしまうので早めの対策が必要です。

相続時精算課税制度によって累計2,500万円を贈与する

相続時精算課税制度は、受贈者が2,500万円までの贈与を受けた場合、贈与税を納める必要がないという制度です。授与者が亡くなったときに、贈与時の価額と相続財産の価額を合計した金額から相続税額を算出し、一括して相続税として納税できます。これを特別控除と呼びます。

2024年1月からは、年間110万円の基礎控除も創設されました。基礎控除は、2,500万円の特別控除の対象外となっていて、相続が発生したときの相続財産に加算されることがありません。

基礎控除が創設された後の贈与税は、以下の計算式で算出できます。

(「1年間の贈与額-年間110万円の基礎控除」の累計額-2,500万円の特別控除)×20%

住宅取得等資金の贈与の非課税特例を利用する

住宅取得等資金の贈与の非課税特例を利用するという方法もあります。この特例を使うと、耐震性能・省エネ性能・バリアフリー性能を有する住宅であれば1,000万円、それ以外の一般住宅であれば500万円が非課税となります。贈与税の基礎控除と併用可能なので、省エネ住宅なら1,110万円、それ以外の住宅なら610万円までの贈与を非課税で受けられるのです。

また、この特例は住宅ローン控除と併用することも可能です。ただし、取得対価の額が変わると、控除額が変わる可能性もあるので確認する必要があります。

住宅を非課税で贈与するには?

住宅を含む不動産を生前贈与するケースもあります。その際にも贈与税がかかりますが、非課税にする方法もあります。最後に、住宅を非課税で贈与する方法についてみていきましょう。

不動産の生前贈与は税金の負担が重い

不動産は評価額が高くなる傾向があり、それに比例するように贈与税も高くなります。また、受贈者は不動産取得税や登録免許税なども支払わなければいけません。そのため、税金の負担は重いといえます。

不動産所得税は、固定資産税評価額×3%(居住用以外の建物は4%)という計算式で算出できます。固定資産税評価額が1,500万円の場合は、1,500万円×3%=45万円です。また、建物が建てられた年や床面積など、一定の条件を満たしている場合税額控除を受けられます。

登録免許税は、固定資産税評価額×2%という計算式で算出できます。固定資産税評価額が1,500万円の場合は、1,500万円×2%=30万円です。

持分割合を年間110万円以内で贈与すれば基本的に非課税

住宅購入時の持分割合を年間110万円以内で贈与することで、非課税にする方法もあります。1つの不動産を複数人所有することを共有と呼び、共有者が得る所有権の割合を持分割合と言います。持分割合は自由に決められるわけではなく、住宅購入費用の負担額に応じて決まるという仕組みです。

持分割合は以下の計算式で算出できます。

持分割合 = 名義人の住宅ローン含む支払い額÷ 不動産の購入代金

この持分割合を年間110万円以内になるように贈与すれば、基本的に非課税となります。

ただし、非課税になるのはあくまでも実の親子間で贈与が行われた場合のみです。義理の親子間には適用となりません。つまり、妻の親から援助された分を夫の持分にすると、全額贈与税の対象になってしまうので、注意が必要です。

まとめ:贈与税や特例を把握して賢く住宅・購入費を贈与しよう

住宅や住宅の購入費を贈与すると、贈与税がかかります。不動産だと贈与税以外の負担も大きくなるので、特例を賢く使いましょう。どのような特例があるのか把握していれば、親から住宅の購入費用などを支援してもらった場合の金銭的な負担を軽減できるため、知っておいて損はありません。