土地購入にかかる税金とは?失敗しない土地購入の方法もプロが解説

家づくりの際、土地がない方は土地選びからスタートします。土地を購入する際は、土地代だけでなく土地購入にかかる税金についても考慮することが大切です。

今回は、ヤマト住建株式会社の磯野さんにインタビュー!宅地建物取引士の資格を持つプロの目線から、土地購入にかかる税金や土地購入で失敗しない方法などをお聞きしました。

お話を伺った方

磯野享史(いその たかふみ)さん

土地購入にかかる税金とは?大きく分けて2種類

土地購入にかかる税金は、主に土地購入時にかかる税金と土地購入後に定期的にかかる税金の2種類が挙げられます。

それぞれの税金についてくわしく見ていきましょう。

土地購入時にかかる税金

ー土地購入時にかかる税金にはどのようなものがありますか?

土地購入時にかかるのは、不動産取得税・登録免許税・印紙税の3つです。

土地購入後も年に1度かかる税金

ー土地購入後にかかる税金にはどのようなものがありますか?

土地購入後にかかるのは、固定資産税と都市計画税です。どちらも年に1度かかる税金になります。

土地購入時にかかる税金①不動産取得税

土地購入時にかかる税金の1つに、不動産取得税が挙げられます。不動産取得税とは、土地だけでなく住宅本体にもかかわる税金です。

不動産取得税についてくわしくお聞きしました。

不動産取得税の税額の決まり方

ー不動産取得税とはどのような税金なのですか?

購入した土地や不動産にかかる税金のことです。購入したときの価格ではなく、固定資産税評価額という国が出している公的な価格に税率をかけます。

ー固定資産税評価額とはなんですか?

エリアや立地に関係して決まる公的な価格のことです。

たとえば、銀座の土地は日本で一番高く、1㎡で5千万円以上といわれていますよね。エリアや立地によって、土地の価値は大きく異なるのです。

ーなぜ購入したときの金額ではなく固定資産税評価額で税額が決まるのですか?

土地の価格や建売住宅などの不動産は、売り手側の言い値で売られています。購入時の金額(=売り手側の言い値)をベースにしてしまうと、隣同士の家や土地でも価格差が出てしまう可能性もあります。

土地の価値に合った適切な価格をベースにすることで、平等に税額が決まるのですね。

ーなるほど。税率は何%なのでしょうか?

2024年3月31日までは4%から3%に引き下げられています。不動産取得税の税額を求める計算式は以下になります。

不動産取得税=固定資産税評価額×3%

不動産取得税は土地と住宅双方にかかるものであり、それぞれに軽減措置が設けられています。

【住宅編】不動産取得税の負担を軽減させる方法

ー住宅に関する不動産取得税の軽減措置を教えてください

住宅については、一定の条件を満たすことで最大1,200万円を控除できます。この軽減措置を用いると、ほとんどのケースで住宅に関する不動産取得税の負担は小さくなります。

ー一定の条件とは?

不動産取得税の軽減措置を受けられる住宅の条件は、主に以下の3点です。

①床面積が50~240㎡

②居住用の住宅であること(賃貸などはNG)

③新耐震基準に対応していること

多くの方が条件をクリアできるため、住宅に関する軽減措置は幅広く使えるような仕組みになっています。

【土地編】不動産取得税の負担を軽減させる方法

ー土地に関する不動産取得税の軽減措置を教えてください

土地については、以下2点のうちいずれか高い金額が不動産取得税から差し引かれます。

①土地1㎡あたりの価格×2分の1×住宅の床面積の2倍×税率(3%)

②4万5千円

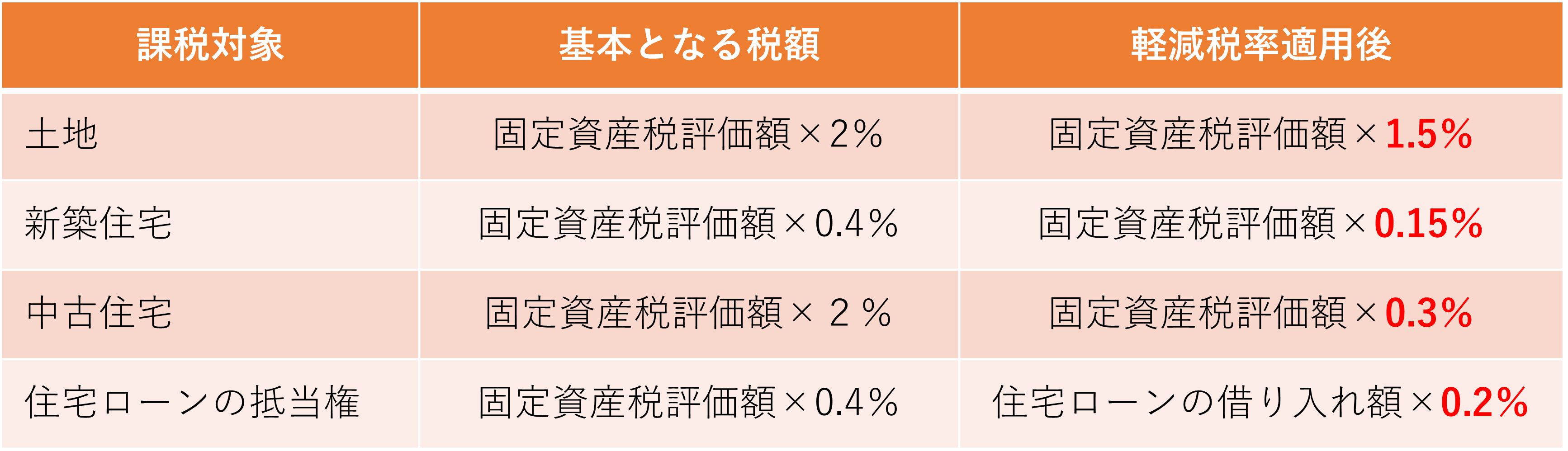

土地購入時にかかる税金②登録免許税

土地購入時にかかる税金として登録免許税も挙げられます。登録免許税も不動産取得税と同様、土地だけでなく住宅にも税金がかかります。

登録免許税についてくわしく見ていきましょう。

登録免許税の税額の決まり方

ー登録免許税とはどのような税金なのですか?

登録免許税とは、土地や住宅を購入した際の所有権に関わる税金を指します。土地、住宅(建物)、住宅ローン抵当権の3点にかかります。

ー抵当権とはなんですか?

土地や建物の所有権は購入した方にある一方、何かあったら差し押さえられるという権利を指します。返済がなかった・金融機関の契約に違反することがあったなどの場合に、全額返済してくださいという権利が抵当権なのです。

ー住宅ローンを借りている場合、土地・住宅(建物)・住宅ローンのそれぞれに登録免許税がかかるのですか?

そうですね、それぞれに登録免許税がかかります。

ー登録免許税も不動産取得税と同様、固定資産税評価額をもとに税額が決まるのですか?

そうですね。土地・住宅ともに、固定資産税評価額に税率をかけることで登録免許税の税額が決まります。注意点は、土地や住宅の種類ごとに税率が決まっていることです。

登録免許税の税額を求める計算式は以下になります。

土地にかかる登録免許税の税額=固定資産税評価額×2%

新築住宅にかかる登録免許税の税額=固定資産税評価額×0.4%

中古住宅にかかる登録免許税の税額=固定資産税評価額×2%

住宅ローンの抵当権設定にかかる登録免許税の税額=住宅ローンの借り入れ額×0.4%

ー登録免許税も土地と住宅それぞれにかかるのですね!

はい。土地の登録免許税は土地を購入して決済をする際にかかり、建物であれば完成した際の登記費用に含まれます。通常、登記は司法書士の方にお願いするため、登記費用の明細の中に登録免許税も含まれているというイメージです。

登録免許税の負担を軽減させる方法は?

登録免許税は、それぞれ基本となる税率が引き下げられています。土地については2023年3月31日まで2%から1.5%に軽減。住宅については、新築で0.4%から0.15%、中古で2%から0.3%に下がっています(2024年3月31日まで)。

住宅ローンの抵当権についても、借入額×0.4%から0.1%に軽減されています。一般的に抵当権の価格は高いといわれている一方、負担額が4分の1になっているのはかなり大きいでしょう。

ーなぜ税率が縮小されたのでしょうか?

消費税増税後に税率が軽減され、本来であれば一昨年あるいは昨年で軽減税率は終了する予定でした。コロナ禍の影響で軽減税率の多くが延長されたため、2022年現在でも軽減税率が適用されています。

土地購入時にかかる税金③印紙税

土地購入時にかかる税金として、印紙税も挙げられます。印紙税とはどのような税金なのでしょうか。

土地購入時にかかる印紙税とは?

ー印紙税とはどのような税金なのでしょうか?

契約書を発行する際に課される税金のことです。土地・建物のそれぞれにかかります。

ー印紙税はどのくらいかかるのでしょうか?

1,000~5,000万円の土地・建物の場合、印紙税の税額は一律1万円かかります。5,000万~1億円の土地・建物の場合、印紙税の税額は一律3万円になります。

なお上記の金額は土地と建物を合わせた金額ではありません。土地2,000万円・建物3,000万円の印紙税額は、1万+1万で2万円となります。

ー契約書を発行した際にかかる税金なのでしょうか?

そうですね。印紙税は、最近登場している電子契約では0円になります。

金融機関の住宅ローン契約をはじめ、不動産取引でも電子契約が増えており、印紙税の負担は徐々になくなっているといえるでしょう。

土地に消費税はかからない!

ー土地に消費税はかかりますか?

いえ、土地は非課税となり、消費税はかかりません。消費税は不動産・動産関係なくかかるものである一方、土地だけは同じ不動産でもかからないのです。

土地購入後もかかる税金①固定資産税

土地購入後に毎年かかる税金として、固定資産税が挙げられます。固定資産税について見ていきましょう。

固定資産税の税額の決まり方

ー固定資産税の税額はどのように決まるのですか?

固定資産税評価額に一定の税率をかけて税額が決まります。標準税率は1.4%となるため、固定資産税評価額×1・4%が固定資産税の税額となります。

【住宅編】固定資産税の負担を軽減させる方法

ー住宅に関して、固定資産税の負担を軽減させる方法はありますか?

新築住宅で一定の条件を満たす場合、3年間は固定資産税の税額について2分の1が減額されます。築後3年間は固定資産税の負担額が半額で済むため、大きなメリットといえます。

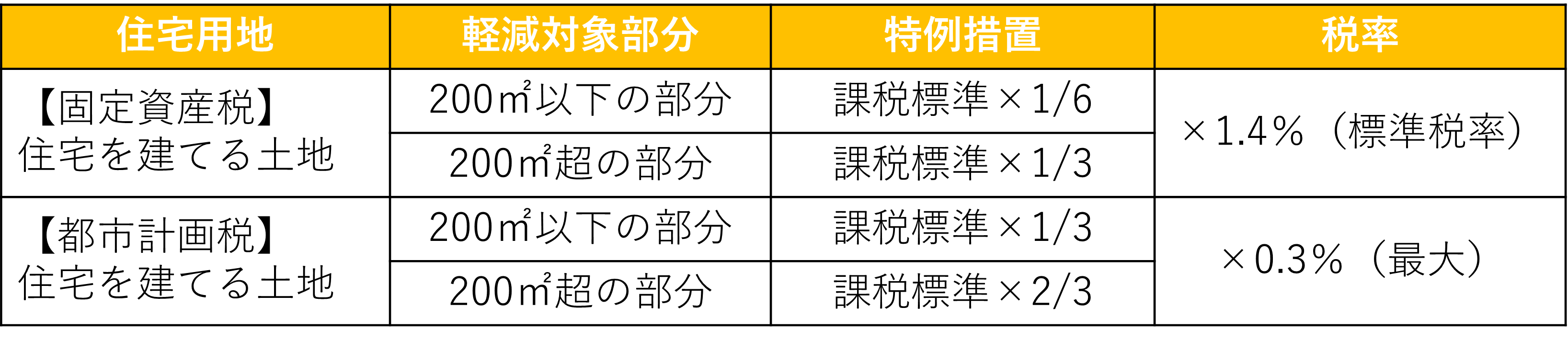

【土地編】固定資産税の負担を軽減させる方法

ー土地に関して、固定資産税の負担を軽減させる方法はありますか?

住宅を建てるための土地(住宅用地)の中で、200㎡までを小規模住宅用地、200㎡超えのものを一般住宅用地といいます。住宅用地の種類によって軽減措置が異なるため、注意しましょう。特例措置の計算式は以下の通りです。

住宅1戸につき200㎡以下の小規模住宅用地=固定資産税評価額×6分の1

住宅1戸につき200㎡を超える一般住宅用地=固定資産税評価額×3分の1

土地購入後もかかる税金②都市計画税

土地購入後に毎年かかる税金として、都市計画税というものもあります。都市計画税の税額や負担を軽減させる方法はあるのでしょうか。

都市計画税の税額の決まり方

ー都市計画税とはどのような税金なのですか?

都市計画税とは市街化区域内にある土地や住宅にかかる税金を指します。土地・住宅購入後も毎年かかる税金となっています。

ー都市計画税の税額はどのように決まりますか?

固定資産税は国に納める税金であるため税率が一律で決まっている一方、都市計画税は市区町村に納めるため地域ごとに税率が変わります。

都市計画税の最大税率は0.3%と決められており、その範囲内で地域ごとに税率が定められます。

都市計画税の負担を軽減させる方法は?

ー都市計画税の負担を軽減させる方法はありますか?

土地に対して課税する場合に特例措置が設けられています。計算式は以下の通りです。

住宅1戸につき200㎡以下の小規模住宅用地=固定資産税評価額×3分の1

住宅1戸につき200㎡を超える一般住宅用地=固定資産税評価額×3分の2

固定資産税・都市計画税の権限措置まとめ

土地購入が上手くいく方法とは?プロが徹底解説

家づくりの際に重要になる土地選び・土地購入は失敗したくないですよね。土地購入が上手くいく事前準備および交渉のコツについてお聞きしました。

【準備編】土地購入が上手くいく事前準備とは

ー土地購入を成功させるために何か事前に準備しておくことはありますか?

土地購入で失敗しない事前準備の流れは以下になります。

①住みたいエリアの相場観を建売住宅のサイトを通して確認する

②建売ではなく注文住宅を建てたい場合は、建売住宅の価格+500~1,000万円と考える

③ざっくりとした資金計画を立て、頭金をどのくらい用意できるか把握する

④ローン借入額を把握し、月々の返済額を計算する

⑤実際に建てたい住宅がいくらかかるのかハウスメーカーに確認する

⑥土地を探す

①住みたいエリアの相場観を建売住宅のサイトを通して確認する

ー住みたいエリアの相場観はどのように確認しますか?

建売住宅のサイトを見て確認しましょう。建て売り住宅の金額が3千万円、同じエリアで同じ面積の土地が1千万円の場合、土地1,000万円・建物2,000万円と相場感の当たりをつけられます。

②建売ではなく注文住宅を建てたい場合は、建売住宅の価格+500~1,000万円と考える

ー建売住宅の相場が分かったらどうすればよいですか?

建売住宅で気に入ったものがなかった場合は注文住宅に切り替えます。注文住宅は建売住宅の金額+500~1,000万円で考えましょう。

③ざっくりとした資金計画を立て、頭金をどのくらい用意できるか把握する

ー資金計画を立てる際、何か気を付けることはありますか?

自分たちに無理のない資金計画を立てましょう。ある程度余裕を持ったうえで、自己資金(頭金)をどのくらい用意できるのか考えます。

相場観を見て資金計画を立てる時点では親の資金援助を考慮せず、あくまでざっくりとした資金計画を立てます。

④ローン借入額を把握し、月々の返済額を計算する

ー頭金が決まったら、どうすればよいですか?

相場の金額から頭金を引いて、ローンの借入額を把握します。借入額が分かった時点でローンシミュレーションを行い、月々の返済額を計算しましょう。

⑤実際に建てたい住宅がいくらかかるのかハウスメーカーに確認する

ー月々の支払額を明確にしてから土地を見に行くのですね!

いえ、ざっくりとした資金計画を立てた段階で土地を見に行ってしまうと、土地購入は失敗します。建物にかかる金額がいくらほどになるか、一般の方は判断が難しいためです。

建てたい住宅の坪数や何人で住むか、どのような性能が欲しいのかなどを細かく住宅会社に相談することで、具体的な建物の金額を掴むことができます。

建物の金額が予想通りであれば土地のエリアを変える必要はありません。建物の金額が予想以上に高かった場合は、エリアや予算・建物の見直しが必要になります。

ーなるほど。建物にかかる金額を知る前に土地を見てしまうと予算を削る方法が減ってしまうのですね!

はい。土地を無理に購入してしまうと、建物を削るしかありませんよね。土地を探す前に建物の金額を把握しておくと、予算超過になる際に建物もしくは土地のどちらかのコストを落とすという選択肢が生まれます。

ー土地購入は事前準備がかなり大切なのですね!

そうですね。建てたい家や資金計画があやふやなままで土地を見ても、なかなか選択するのは難しいでしょう。よい土地は1週間ほどで売れてしまうこともよくあるため、素早い判断力を身に付ける必要があります。

知識がないまま住宅会社に相談に行くと、自分たちにとってベストではない選択をしてしまうこともあります。ある程度知識武装をし、家づくりの随所において正しい判断を下すことが大切です。

【実践編】土地購入の交渉で売主さんにやってはいけないこと

ー土地購入の交渉で売主の方にしない方がよい行動はありますか?

通常の買い物ではお客さん優位である一方、土地購入における交渉の場では売主の方が優位になることを認識しておきましょう。下手に出る必要はありませんが、無理な値引きを要求したり土地のことを悪く言うなど、自分がされて嫌なことは相手にもしないことが大切です。

また、価格交渉は慎重に行いましょう。土地の販売価格は利益になるよう少々プラスに設定している一方、何百万円などの大きな利益は出さないようにあらかじめ設定されています。

まだ検討段階にもかかわらず500万円の値引きなど無理な要求をすると売主の方は嫌がり、最悪売るのをやめてしまいます。もちろん細かな価格交渉は私たちプロの仕事ですが、買い手側もある程度の理解や配慮が必要です。

【実践編】土地購入の交渉で不動産会社にやってはいけないこと

ー土地購入の交渉で不動産会社の方にしない方がよい行動はありますか?

決める気がなかったり本気度がないまま土地探しをするお客様は後回しにするケースが多いです。きちんと購入する意思を持ってパートナーとして不動産会社の方と付き合っていくことが大切です。

ーなるほど。具体的に欲しい土地の価格を明確にしておくのですね!

そうですね。お客様の中には予算を教えずに土地を探してとお願いする方もいらっしゃいますが、信頼できる営業マンだと感じたら、必要な情報は伝えるようにしましょう。

あやふやな状態ではなく明確な数字・情報を持つことで、円滑に家づくりを進められます。

家づくりはある程度の知識を持つことが大切

ー家づくりの際は主体的に動くことが大切なのですね!

はい。住宅購入はプロとの知識の差がかなり出やすいため、お客様もある程度の知識武装が必要になります。

ーでも、家づくりって覚えることが多いですよね…

そうなんです。一般的に注文住宅の営業マンは、弁護士や医者よりも覚えることが多いといわれています。これらの知識を一般のお客様がすべて身に付けるのは難しいため、必要最低限の知識まで底上げすることが大切です。

ーなるほど。たくさん住宅についての知識を身に付けるのですね!

はい。ただ、あまりに知識を身に付けすぎても頭でっかちになってしまい、家づくりがスムーズに進まないケースもあります。

性能やデザイン、補助金制度など、自分のこだわりたい部分に集中して知識を身に付けていくとよいでしょう。

まとめ

今回は、土地購入にかかる税金について解説していただきました!家づくりのプロならではのノウハウをたくさん学べましたね。

家づくりは専門性が高く、プロとの差が開きやすいもの。自分でも知識を取り入れながら、かしこく家づくりをしていきましょう!

| 会社名 | ヤマト住建株式会社 |

| 代表取締役社長 | 代表取締役会長 西津 昌廣

代表取締役社長 中川 泰 |

| 所在地 | 神戸市中央区浜辺通5丁目1番14号 神戸商工貿易センタービル18階 |

| 電話番号 | 078-230-0600 |

| 設立 | 平成2年1月 |

| 事業内容 | 注文住宅事業、分譲住宅事業、不動産流通事業、リフォーム事業、中古住宅買取再生事業 |

| 公式サイト | https://www.yamatojk.co.jp/ |

| YouTube | 店長磯野のweb家づくりコンサルティング |